Sehr geehrte Mandanten und Geschäftspartner,

am 01.01.2021 trat eine Vielzahl von Steuervorschriften und den damit im Zusammenhang stehenden Regelwerken in Kraft. In diesem Newsletter möchten wir auf die bedeutendsten hinweisen.

1. STEUERPAKET

Auflösung des Superbruttolohns und der solidarischen Steuererhöhung

Seit dem Januar 2021 wird die Steuerbemessungsgrundlage der Arbeitnehmer geändert. In die Steuerbemessungsgrundlage der Arbeitnehmer wird neuerdings nur das Einkommen einfließen (und nicht wie bisher die Summe des Einkommens und des Arbeitgeberanteils an den Sozial- und Krankenversicherungspflichtbeiträgen, die als sog. Superbruttolohn bezeichnet wurde). Die Steuerbelastung der Arbeitnehmer verringert sich somit durchschnittlich um 25 %.

Die Neuerungen beziehen sich auch auf die Steuersätze. Der bisherige Einkommensteuersatz in Höhe von 15 % bleibt erhalten. Aufgehoben wird jedoch die solidarische Einkommensteuererhöhung von 7 %, die durch einen Steuersatz von 23 % ersetzt wird. Der Steuersatz von 23 % wird auf die Steuerbemessungsgrundlage erhoben, die das 48-Fache des durchschnittlichen Lohns übersteigt, was für das Jahr 2021 einem Jahresbetrag von 1 701 168,- CZK bzw. 141 764,- CZK monatlich entspricht. Im Unterschied zur solidarischen Steuererhöhung, der nur Einkünfte aus nichtselbständiger Arbeit und Einkünfte aus Gewerbebetrieb unterlagen, findet der Steuersatz von 23 % künftig auf die Summe aller Einkünfte (d.h. einschl. der Einkünfte aus dem Kapitalvermögen, der Vermietung, der sonstigen Einkünfte) Anwendung.

Ermäßigungen auf die Lohnsteuer (Einkommensteuer)

Allen natürlichen Personen kommt die Erhöhung des Grundfreibetrags pro Steuerpflichtigen von 24 840 CZK auf 27 840 CZK für das Jahr 2021 bzw. auf 30 840 CZK ab dem Jahr 2022 zugute. Die Steuergutschrift (die steuerliche Vergünstigung) (der Kinderfreibetrag pro unterhaltsberechtigtes Kind, der über die Steuerpflicht eines Steuerpflichtigen hinausgeht und der vom Staat an die Eltern in Abhängigkeit von der Anzahl der unterhaltsberechtigten Kinder gewährt wird) wird künftig nicht gedeckelt. Die bisherige Obergrenze von 60 500 CZK wurde aufgehoben.

Die Deckelung der Steuerfreistellung beim Verkauf von Wertpapieren wurde nicht verabschiedet

Der Vollständigkeit halber geben wir an, dass die im Zuge der Verhandlungen im Abgeordnetenhaus beantragte Deckelung der Freistellung der Einkünfte natürlicher Personen aus dem Verkauf von Wertpapieren mit einem Betrag von 20 000 000,- CZK letztendlich nicht verabschiedet wurde. Für die Einkünfte von natürlichen Personen aus dem Verkauf von Wertpapieren gilt somit nach wie vor die Regelung, wonach diese Einkünfte von der Steuer gänzlich freigestellt sind, falls zwischen dem Erwerb und dem Verkauf von Wertpapieren mehr als drei Jahre liegen.

Geldzuschuss zu der Verpflegung

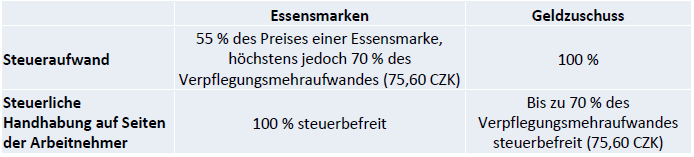

Seit dem 01.01.2021 können die Arbeitgeber ihren Arbeitnehmern zu steuerbegünstigten Bedingungen auch Geldzuschüsse zu Mahlzeiten gewähren. Der Geldzuschuss zu den Mahlzeiten ist eine Alternative zu der bisherigen Handhabung, als bis Ende 2020 nur die Arbeitgeberzuschüsse an Arbeitnehmer in Form einer Sachleistung steuerbegünstigt waren. Als Sachleistung galten dabei auch Essensmarken. Neuerdings werden beide Formen steuerbegünstigt, obwohl jede anders:

Falls der Arbeitgeber einem Arbeitnehmer Essensmarken gewährt, gilt, dass der ganze Wert einer Essensmarke auf Seiten des Arbeitnehmers ohne Rücksicht auf den Nennbetrag steuerbefreit ist, während auf Seiten des Arbeitgebers als steuerlich abzugsfähiger Aufwand nur 55 % des Wertes einer Essensmarke, höchstens jedoch 70 % des Wertes des Verpflegungsmehraufwandes (für das Jahr 2021 beträgt diese Obergrenze 75,60 CZK), der bei einer Dienstreise für die Dauer von 5 bis 12 Stunden zusteht, gelten. Bei einem Geldzuschuss zu den Mahlzeiten ist auf Seiten des Arbeitgebers der ganze Betrag steuerlich absetzbar, während auf Seiten des Arbeitnehmers der Betrag bis zu 70 % des Verpflegungsmehraufwandes (75,60 CZK für das Jahr 2021) steuerbefreit ist.

Falls der Arbeitgeber einen höheren Geldzuschuss gewährt, wird der über die vorgenannte Obergrenze hinausgehende Betrag genauso wie das Gehalt besteuert, d.h. unter Einbeziehung von darauf entfallenden Sozial- und Krankenversicherungsbeiträgen.

Beim Geldzuschuss zu den Mahlzeiten sind die gleichen Bedingungen wie bei Essensmarken zu beachten. Der Geldzuschuss zu den Mahlzeiten kann als abzugsfähiger Steueraufwand geltend gemacht werden, falls der betreffende Arbeitnehmer sich während seiner vorgeschriebenen Arbeitsschicht am Arbeitsplatz mindestens drei Stunden aufgehalten hat. Erforderlich ist auch die Erfassung der geleisteten Arbeitsschichten und der steuerbefreiten Einkünfte in Lohn- und Gehaltsabrechnungen.

Abschreibungen auf immaterielle Vermögensgegenstände des Anlagevermögens

Auf immaterielle Vermögensgegenstände des Anlagevermögens sollen künftig handelsrechtliche Abschreibungen steuerlich anwendbar sein. Die bisherige Regelung des Einkommensteuergesetzes, die für steuerliche Zwecke eine Wertgrenze und eine verbindliche Modalität der Abschreibungen auf immaterielle Vermögensgegenstände des Anlagevermögens vorsah, wurde aufgehoben. Neuerdings werden handelsrechtliche Abschreibungen auch für die Zwecke der Ermittlung der Steuerbemessungsgrundlage übernommen. Dieses Vorgehen kann bereits auf die nach dem 01. Januar 2020 angeschafften immateriellen Vermögensgegenstände des Anlagevermögens angewandt werden.

Erhöhung des Einlagewertes von Sachanlagen und deren technischer Aufwertung

Bei Sachanlagen, bezüglich derer das Einkommensteuergesetz eine Mindestabschreibungsdauer für steuerliche Zwecke vorsieht, wird die Wertgrenze von 40 000 CZK auf 80 000 CZK angehoben. Auf denselben Betrag wird auch das Limit der technischen Aufwertung von Sachanlagen erhöht. Diese Regelung findet auf bereits am 01. Januar 2020 angeschaffte Sachanlagen Anwendung.

Einführung von außerplanmäßigen beschleunigten Abschreibungen auf Sachanlagen

Zur Förderung von Investitionen wurden erneut außerplanmäßige Abschreibungen auf im Zeitraum vom 01. Januar 2020 bis zum 31. Dezember 2021 angeschaffte, der 1. und 2. Abschreibungsgruppe angehörende Sachanlagen eingeführt. Außerplanmäßige Abschreibungen (Sonderabschreibungen) können nur von dem ersten Eigentümer der besagten Sachanlagen in Anspruch genommen werden. Der Steuerpflichtige darf die der 1. bzw. der 2. Abschreibungsgruppe angehörenden Sachanlagen innerhalb von 12 bzw. 24 Monaten abschreiben, wobei für die ersten 12 Monate die Abschreibungen bis zu 60 % des Einlagewertes und für die weiteren 12 Monate bis zu den übrigen 40 % geltend gemacht werden können. Dadurch wird die Dauer für die steuerwirksame Geltendmachung der Anschaffungskosten im Rahmen von Abschreibungen wesentlich verkürzt.

Meldepflicht bezüglich der grenzüberschreitenden Steuergestaltungen (steuerfreien Einkünfte)

Das Änderungsgesetz sieht auch eine Milderung der Regelungen für die Meldung von ins Ausland fließenden Einkünften, die in der Tschechischen Republik steuerbefreit sind oder entsprechend einem Doppelbesteuerungsabkommen der Besteuerung nicht unterliegen. Der bisherigen Gesetzesregelung zufolge waren Steuerpflichtige verpflichtet, der Steuerverwaltung die ins Ausland fließenden Einkünfte auf Monatsbasis zu melden. Neuerdings sind diese Einkünfte einmal jährlich stets bis zum 31.01. des Folgejahres zu melden, dies jedoch nur dann, wenn die Gesamtsumme der gleichartigen Einkünfte in einem Monat den Betrag von 300 000 CZK überschreitet. In der Praxis handelt es sich überwiegend um folgende Einkünfte: Dividenden, Lizenzgebühren, Kreditzinsen, Einkünfte aus den auf dem Gebiet der Tschechischen Republik erbrachten Dienstleistungen. Meldepflichtig sind dagegen nicht die Einkünfte, die gemäß dem Gesetz über die internationale Zusammenarbeit der Steuerverwaltung gemeldet werden (wie etwa die unter die EU-Richtlinie DAC 6 fallenden Einkünfte).

Offenlegung von Jahresabschlüssen

Eine weitere Neuerung besteht in der Möglichkeit der Offenlegung eines Jahresabschlusses in der Urkundensammlung im Zusammenhang mit der Abgabe von Körperschaftsteuererklärungen. Erstmals kann auf diese Vorgehensweise beim Jahresabschluss für das Jahr 2021 zurückgegriffen werden.

2. PAUSCHALSTEUER FÜR SELBSTÄNDIGE

Ab dem Jahr 2021 wird die Pauschalierung der Besteuerung von Selbständigen eingeführt. Die bisherige „mit einem Pauschbetrag festgesetzte Steuer“, die jährlich einzelfallbezogen zwischen dem Steuerpflichtigen und der Finanzbehörde ermittelt wurde, wird nun durch eine „Pauschalsteuer“ ersetzt, die für alle Selbständigen gleich ist.

Die Pauschalsteuer wurde für das Jahr 2021 mit einem Betrag von 5 469,- CZK/monatlich angesetzt. Die Bezeichnung „Pauschalsteuer“ ist irreführend, da sie (i) die Einkommensteuer in Höhe von 100,- CZK, (ii) den Krankenversicherungsbeitrag in Höhe von 2 393,- CZK und (iii) den Rentenversicherungsbeitrag in Höhe von 2 976,- CZK umfasst. Mit dieser einen an die Finanzbehörde abzuführenden Abgabe gilt nun die Abgabepflicht gegenüber der Finanzbehörde, der Krankenversicherung und der Sozialversicherungsanstalt als abgegolten. Die Unternehmer/Gewerbetreibenden, die sich zur Pauschalsteuer angemeldet haben, brauchen am Jahresende weder eine Einkommensteuererklärung noch eine Ergebnisrechnung (Übersicht über die Einnahmen und die Ausgaben) abzugeben und die etwaigen Betriebsprüfungen sollen in ihrem Falle lediglich auf die Prüfung der Erfüllung der Voraussetzungen für die Anmeldung zur Pauschalsteuer beschränkt werden.

Die Einführung der Pauschalsteuer zielt vordergründig auf die Vereinfachung des Lebens von Unternehmern und Gewerbetreibenden in Form der Minderung der administrativen Belastung ab. Nach unseren Berechnungen ist die Pauschalsteuer in vielen Fällen günstiger als die herkömmliche Besteuerung. Die Beurteilung der Vorteilhaftigkeit ist jedoch von einer Fülle von Faktoren wie etwa von der Höhe des Einkommens, der Höhe der Aufwendungen bzw. der Ausgabenpauschale bzw. davon abhängig, ob die unternehmerische Tätigkeit die Haupt- oder aber die Nebentätigkeit des Steuerpflichtigen ist, welche Abzüge von der Steuerbemessungsgrundlage und welche Steuerermäßigungen (Freibeträge) er geltend macht u.dgl.

Die Anmeldung zur Pauschalsteuer ist freiwillig. Falls ein Steuerpflichtiger von der Pauschalsteuer erfasst werden will, muss er sich zur Pauschalsteuer stets spätestens bis zum 11. Januar eines Kalenderjahres bei seiner örtlich zuständigen Finanzbehörde anmelden. Die Anmeldung erfolgt mittels eines durch das Finanzministerium hierzu erstellten Vordrucks. Die Pauschalsteuer ist kalendermonatlich stets bis zum 20. Tag des betreffenden Monates abzuführen.

Zur Anmeldung zur Pauschalsteuer müssen bestimmte Voraussetzungen vorliegen. Die wesentlichsten besagen, dass die Einkünfte des Steuerpflichtigen aus Gewerbebetrieb im vorausgegangenen Veranlagungszeitraum bis zu 1 000 000,- CZK betragen haben, der Steuerpflichtige nicht umsatzsteuerpflichtig ist und keine Einkünfte aus nichtselbständiger Arbeit bezieht (mit Ausnahme der mit einer Quellensteuer besteuerten Einkünfte).

Nach Ablauf eines Veranlagungszeitraums hat der Steuerpflichtige zu beurteilen, ob er im gegebenen Veranlagungszeitraum die Voraussetzungen für die Pauschalsteuer erfüllt. Sollte er gegen die Voraussetzungen verstoßen haben (indem er bspw. eine Einnahme aus der Vermietung von über 15 000 CZK jährlich bezogen hat), ist er verpflichtet, eine entsprechende Einkommensteuererklärung bei der Finanzbehörde und eine Ergebnisrechnung bei der Kranken- und Sozialversicherung abzugeben und die Einkommensteuer sowie die Kranken- und Sozialversicherungsbeiträge standardgemäß zu beziffern.

3. MINDESTLOHN FÜR DAS JAHR 2021

Seit dem 01.01.2021 wurde der gesetzliche Mindestlohn auf 15 200 CZK entgegen den früheren 14 600 CZK erhöht und erreicht somit 42,4 % des Durchschnittslohns. Der Mindeststundenlohn beträgt im Jahr 2021 90,50 CZK (entgegen 87,30 CZK im Vorjahr).

4. REISEKOSTENERSTATTUNG

Für das Jahr 2021 wird die Fahrtkostenpauschale bei zwei- und dreirädrigen Fahrzeugen mit 1,20 CZK/km und bei Personenkraftfahrzeugen mit 4,40 CZK/km angesetzt. Angepasst werden zugleich auch die durchschnittlichen Kraftstoffpreise.

Erhöht wird auch der Verpflegungsmehraufwand bei inländischen Dienstreisen. Die Verpflegungsmehraufwendungen werden für das Jahr 2021 mit folgenden Beträgen angesetzt:

• mindestens 91 CZK, falls die Dienstreise zwischen 5 und 12 Stunden andauert,

• mindestens 138 CZK, falls die Dienstreise mehr als 12, höchstens jedoch 18 Stunden dauert,

• mindestens 217 CZK, falls die Dienstreise mehr als 18 Stunden dauert.

Mit der Bekanntmachung Nr. 510/2020 GBl. wurden neue Sätze des ausländischen Verpflegungsmehraufwandes für das Jahr 2021 festgelegt. Im Vergleich zum Jahr 2020 werden die Sätze des Verpflegungsmehraufwandes bspw. bei Aufenthalten in Bulgarien, Slowenien und Schweden erhöht.

***

Wir hoffen, Ihnen mit unserem Newsletter weitergeholfen zu haben. Wir sind gerne bereit, Sie bei der Lösung Ihrer diesbezüglichen Anliegen jederzeit zu unterstützen.

Ihr LTA-Team

Čeština

Čeština English

English